Echter, vegetarische diëten werden pas populair en gespecialiseerd in de Song-dynastie (960 – 1279). Dit is ook de eerste keer dat imitatievlees wordt geserveerd in familiekeukens en lokale restaurants, gemaakt van meel, taro, soja bonen, enz. Een belangrijk punt om op te merken is dat, mensen in de Song-dynastie waren gewend om vleesgerechten te identificeren met vulgaire noveau riche, terwijl vegetarische diëten als elegant en nobel werden beschouwd.

Bijvoorbeeld, een van China's beroemde oude schilderijen Nachtfeesten van Hanxizai illustreert grafisch de eetgewoonten van de hogere klasse in die periode. Ondanks zijn positie als hoge ambtenaar, Hanxizai trakteerde elke vooraanstaande gast met slechts acht licht gearomatiseerde gerechten, in plaats van een overvloed aan vis en vlees.

(Een deel van Night Revels of Hanxizai)

Met de introductie van het boeddhisme in China, vegetarische diëten werden zowel in het paleis als daarbuiten verder gepopulariseerd, of in de vorm van tempelkeuken. De boeddhistische zegeningen en het religieuze concept van ahimsa - geweldloosheid voor alle wezens - weerspiegelden hun bezorgdheid over gezondheid en dierenwelzijn in die tijd.

De lange geschiedenis en ontwikkeling van vegetarische diëten lijkt een goed uitgangspunt voor de introductie van alternatieve eiwitproducten aan moderne Chinese consumenten. Hoe dan ook, net zoals een munt twee kanten heeft, de langdurige ontwikkeling van vegetarische diëten zou ook zowel positieve als negatieve gevolgen kunnen hebben voor zijn opvolger - plantaardige vleesalternatieven.

Lokale traditionele vegetarische verwerkingsbedrijven en restaurants:stereotype consumentengroep

Hele perfecte voeding (Qi Shan), een van China's toonaangevende vegetarische verwerkers, heeft tientallen plantaardig varkensvlees geproduceerd en gedistribueerd, rundvlees, kip, schapen- en visproducten via online e-commerceplatforms zoals Tmall en JD, offline vegetarische restaurants en lokale tempels in de afgelopen 30 jaar.

Met de introductie van het boeddhisme in China, vegetarische diëten werden zowel in het paleis als daarbuiten verder gepopulariseerd, of in de vorm van tempelkeuken. De boeddhistische zegeningen en het religieuze concept van ahimsa - geweldloosheid voor alle wezens - weerspiegelden hun bezorgdheid over gezondheid en dierenwelzijn in die tijd.

De lange geschiedenis en ontwikkeling van vegetarische diëten lijkt een goed uitgangspunt voor de introductie van alternatieve eiwitproducten aan moderne Chinese consumenten. Hoe dan ook, net zoals een munt twee kanten heeft, de langdurige ontwikkeling van vegetarische diëten zou ook zowel positieve als negatieve gevolgen kunnen hebben voor zijn opvolger - plantaardige vleesalternatieven.

Lokale traditionele vegetarische verwerkingsbedrijven en restaurants:stereotype consumentengroep

Hele perfecte voeding (Qi Shan), een van China's toonaangevende vegetarische verwerkers, heeft tientallen plantaardig varkensvlees geproduceerd en gedistribueerd, rundvlees, kip, schapen- en visproducten via online e-commerceplatforms zoals Tmall en JD, offline vegetarische restaurants en lokale tempels in de afgelopen 30 jaar.

Echter, ondanks zijn aloude reputatie en grootste marktaandeel in de Chinese vegetarische verwerkende industrie, de jaarlijkse bedrijfsopbrengst was slechts de helft van die van Beyond Meat in 2018. De belangrijkste reden is dat hoewel vegetarisme en veganisme al meer dan 2 jaar bestaan, 000 jaar in China, het wordt nog steeds beschouwd als een nichemarkt met een sterk stereotiepe consumentengroep, die voornamelijk bestaat uit boeddhisten, Taoïsten en macrobiotische aanhangers voor religieuze en persoonlijke gezondheidsdoeleinden.

Lokale traditionele vleesproducenten en -verwerkers:een snelle categorieoverschrijdende uitbreiding

Terwijl binnenlandse vegetarische bedrijven actief de kans grijpen om het imago van hun plantaardige producten te verbeteren, ook die traditionele varkenshouderij- en vleesverwerkende bedrijven nemen het initiatief om hun productportfolio uit te breiden naar de vleesalternatieven. Twee typische voorbeelden zijn Tangrenshen Group en Shuanghui Development.

Tangrenshen, een van China's grootste varkensvleesproducenten, kondigde de oprichting aan van het Tangrenshen - Jiangnan University Innovative Food Joint Research Institute, gericht op onderzoek en ontwikkeling van dubbel eiwitvlees (dierlijk en plantaardig eiwit).

Niet te overtreffen, Shuanghui, China's grootste vleesverwerker, verwierf in mei aandelen van DuPont Protein en DuPont Food. Beide bedrijven richten zich op de ontwikkeling van plantaardig eiwit, een sterk signaal dat de traditionele vleesvoedingsbedrijven in China het opkomende gebied van vleesalternatieven zijn betreden om hun productmix verder te diversifiëren en het algehele concurrentievermogen te versterken.

Door samen te werken met Alibaba, Taobao en Tmall, Shuanghui lanceerde zijn eerste plantaardige eiwitproduct in beperkte oplage:de Shuanghui "Soyfit" Vegan Meat, met een belangrijk marketingconcept dat het niet genetisch gemodificeerd is, rijk aan eiwitten en voedingsvezels, laag in vet en cholesterol.

Shuangta Food:een roltransformatie van grondstofleverancier van erwteneiwit naar merkfabrikant van plantaardig vlees

Sinds Beyond Meat, een grote voorraad plantaardige vleesalternatieven, ging afgelopen mei naar de beurs op NASDAQ, de conceptvoorraden met betrekking tot vleesalternatieven op de Chinese A-aandelenmarkt zijn omhooggeschoten. Vooral voor Shuangta-voedsel, de aandelenkoers bereikte afgelopen mei een opwaartse limiet van vijf dagen, omdat het wordt beschouwd als het meest representatieve aandeel van China in deze sector.

Een uniek voordeel voor Shuangta is zijn rol als directe leverancier van grondstoffen aan het binnenlandse, op planten gebaseerde vleesmerk Zhenmeat en in het buitenland aan Beyond Meat, en als indirecte leverancier voor KFC's plantaardige gebakken kip. Het is de grootste producent van erwteneiwit in binnen- en buitenland, goed voor 30% ~ 40% van de wereldwijde productiecapaciteit.

Shuangta kondigde vorige maand op een persconferentie de lancering aan van haar negen plantaardige vleesproducten. inclusief runderballen, gehakte varkenscake, kip schnitzels, hammen, worstjes, enz. Ze zijn allemaal gemaakt van erwteneiwit. In de tussentijd, het bedrijf publiceerde zijn Peas Ecosystem Strategy, markeert zijn transformatie van een leverancier van pure erwtenproteïne naar een merkfabrikant van plantaardig vlees.

De prestaties van buitenlandse spelers op de Chinese markt:nog in de proeffase

De aandacht van de wereldwijde media was gericht op het enorme potentieel van China als een belangrijke onaangeboorde markt, toen de overzeese marktleider Beyond Meat aankondigde te investeren in de lokale verwerkende industrie en de Chinese retailmarkt te betreden door samen te werken met Starbucks en Hema (Fresh Hippo) dit jaar. Gedreven door een dergelijke trend, lokale start-ups, zoals Starfield en Zhenmeat, willen ook graag partnerschappen aangaan met foodservice-ondernemingen.

Echter, de berichtgeving in de media betekent niet dat alternatieve eiwitten nauwkeurig zijn begrepen en algemeen aanvaard door Chinese consumenten. Tot het einde van dit jaar, zowel lokale als buitenlandse startups voor plantaardig vlees testen gewoon de wateren met een vrij beperkt aanbod in lokale restaurants. Uit deze initiatieven de meubelverkoper IKEA Shanghai, overtrof anderen enigszins door het regelmatige aanbod van plantaardige producten in de restaurants.

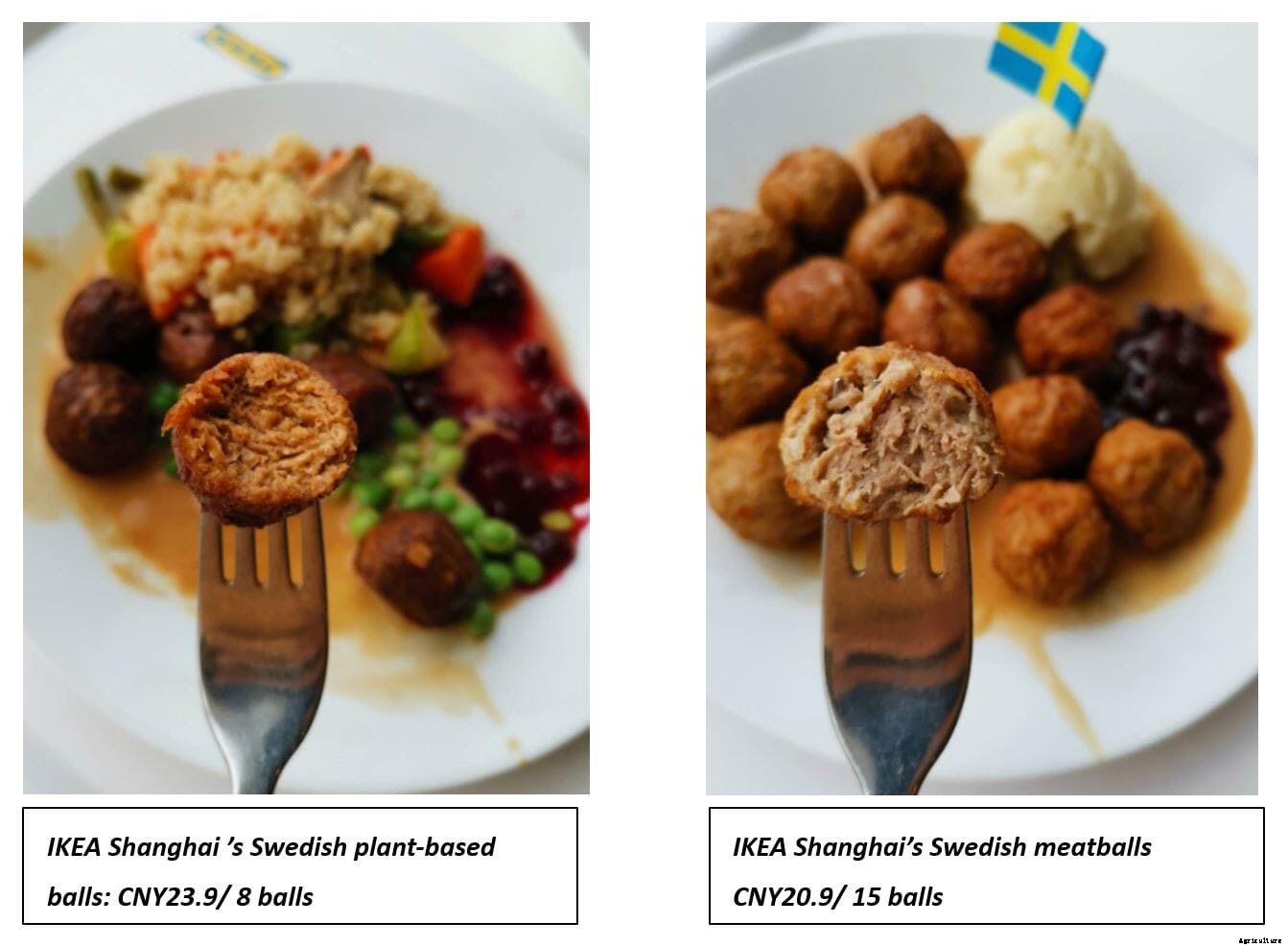

IKEA Shanghai:REGELMATIG plantaardige balletjes serveren

IKEA Shanghai heeft een goed begin gemaakt in deze opkomende sector door sinds november in vijf lokale restaurants plantaardige ballen te serveren die net zo regelmatig zijn als hun traditionele Zweedse gehaktballen. Maar de feedback die door IQC Insights is verzameld van personeel en klanten ter plaatse, laat zien dat de meerderheid van de klanten dit nog steeds gewoon als een extra keuze voor vegetariërs beschouwt, en weinigen verbinden het product direct met plantaardig eiwit, dierenwelzijn, milieubescherming en zelfs duurzame ontwikkeling.

De bovenstaande twee foto's laten zien dat de plantenballen en traditionele gehaktballen op elkaar lijken, maar ze smaken heel anders. De plantenbollen, meestal gemaakt met erwteneiwit, smaak zachter en losser dan gehaktballen, die zijn gemaakt met varkensvlees en rundvlees. Om dergelijke gevoelens te kwantificeren, de gehaktballen moeten 30 keer worden gekauwd voordat ze worden doorgeslikt, terwijl plantballen slechts 20 keer. Verder, de gehaktballen hebben een duidelijke geur en smaak van varkensvlees en rundvlees, maar plantenballen zijn neutraler.

Wat de verkoopprijzen betreft, de prijs van elke plantbal is 114% duurder dan elke Zweedse gehaktbal. Dit zou kunnen verklaren waarom het verkoopvolume van plantenballen momenteel veel lager is dan dat van gehaktballen, naast de kleinere consumentengroep vegetariërs.

Kansen en uitdagingen onder ASF en COVID-19

De uitbraak en verspreiding van Afrikaanse varkenspest (AVP) in China sinds augustus 2018 hebben geleid tot een scherpe daling van de binnenlandse varkensvleesaanvoer. De varkensvleesproductie voor de eerste helft van 2020 daalde met 19,1% op jaarbasis tot 19,98 miljoen ton, terwijl voor het volledige jaar 2020, het zal naar verwachting 39,34 miljoen ton bereiken, met 7,5% gedaald in vergelijking met 2019. ASF had vooral in 2019 en 2020 gevolgen voor de Chinese varkensvleesproductie, en het huidige voorraadniveau van levende varkens is eind 2017 hersteld tot 88% van het normale niveau, net voor de uitbraak van AVP in China.

Door de verminderde aanvoer van varkensvlees is de prijs van gedomesticeerde levende varkens met 123% gestegen ten opzichte van 2017. de consumptie van varkensvlees door lokale consumenten is sterk gedempt. Onder dergelijke omstandigheden, sommige prijsgevoelige consumenten zouden zich kunnen wenden tot goedkopere kip, terwijl die op voeding gerichte kopers varkensvlees kunnen vervangen door rundvlees, vanwege hun sterk verkleinde prijsverschil vanaf 2018.

De onbalans tussen vraag en aanbod van varkensvlees heeft ook geleid tot een grote toename van de invoer van varkensvlees en andere vleescategorieën, zoals rundvlees en kip. In de eerste drie kwartalen van dit jaar China's importvolume van varkensvlees bereikte 3,2 miljoen ton, stijgen met 142,5% op jaarbasis. Echter, een dergelijke situatie kan niet oneindig voortduren. Aangezien COVID-19 onder controle werd gebracht in China, maar nog steeds rellen over de hele wereld, lokale overheden hebben vaak alarm geslagen na detectie van het virus op externe verpakkingen van geïmporteerd bevroren vlees en zeevruchten, leiden tot ontwrichtende invoerverboden voor tal van overzeese fabrieken. Tot nu toe, drie van de vier belangrijkste diepgevroren voedselmarkten in China hebben de transactie opgeschort om algemene tests en desinfectie uit te voeren. Wat is erger, vertrouwen bij lokale vleesverwerkers, detailhandelaren en consumenten is ingestort.

Echter, de crisis in het binnenlandse en geïmporteerde varkensvleesaanbod creëert ook nieuwe kansen voor innovatieve producten. Een nieuwe trend onder COVID-19 is een vraag naar meer eiwitten in de dagelijkse voeding van mensen. Chinese medische experts beweren dat een hoge eiwitinname kan helpen de immuniteit te verbeteren en mensen beter te beschermen tegen besmetting met COVID-19. Overeenkomstig, Ook het lokale consumentengedrag verandert. Steeds meer mensen overwegen traditionele dierlijke vleesproducten te vervangen door alternatieve eiwitproducten. Dit is een goede kans voor plantaardige of celgebaseerde producten om deze enorme markt te betreden.

In aanvulling, het social distancing-beleid tijdens de epidemische periode drijft mensen er ook toe aan om halfgekookt en voorverpakt voedsel online te kopen, in plaats van vers vlees te kopen op natte markten of te dineren in offline restaurants. Dit valt ook samen met de consumptiepatronen en kanalen van plantaardige vleesproducten.

Maar uitdagingen komen ook met kansen. COVID-19 heeft ertoe geleid dat lokale consumenten hun verwachtingen over voedselveiligheid en kwaliteit hebben verhoogd, waardoor sommige consumentengroepen minder open staan om nieuwe en opkomende voedselcategorieën te proberen.

Een belangrijke vraag:is alternatief eiwit een rode of blauwe oceaanmarkt in China?

Alvorens deze kritische vraag te beantwoorden, elke belanghebbende in de Chinese alternatieve eiwitsector zou zich eerst moeten afvragen:welke producten ben ik van plan te leveren voor deze unieke markt?

Het zou een rode oceaan of een verzadigde markt zijn die zich gedurende meer dan twee jaar heeft ontwikkeld, 000 jaar, als de nieuwe plantaardige vleesalternatieven zich niet significant kunnen onderscheiden van de bestaande lokale vegetarische of veganistische producten.

Hoewel maar weinig opkomende vleesmerken op basis van planten of cellen zichzelf positioneren als vegetarische bedrijven, lokale consumenten denken van wel. Het bovengenoemde IKEA Restaurant is een goed voorbeeld van zo'n dilemma. Dit maakt het voor nieuwe producten belangrijker om op te vallen op basis van hun belangrijkste kenmerken:smaak, geur, textuur, voedingsprofiel of functionaliteit.

Met andere woorden, de marktkans hangt af van de eigenschappen en nieuwheid van het product zelf. Om deze potentiële blauwe oceaanmarkt correct te identificeren en te ontwikkelen, het is van cruciaal belang om eerst een productoplossing opnieuw te definiëren en de marktgrens te reconstrueren voorbij vlees- of vegetarische producten. Een dergelijk nieuw product moet erop gericht zijn tegemoet te komen aan deze "nieuwe vraag" die wordt gecreëerd door de waardepropositie van nieuwkomers en, als zodanig, richten op de juiste consumentengroepen, die ruimdenkend genoeg zijn om het te testen en het in hun voedingsroutines op te nemen.

Om de bovenstaande strategische stappen te vervullen, lokalisatie is een belangrijk element. De Chinese markt is enorm, ondersteund door het grootste consumentenbestand ter wereld. Maar deze markt is ook zeer gediversifieerd door verschillende provincies, eerste/ tweede/ derde tier steden, verschillende generaties, verschillende inkomensgroepen, enz. Hoe groot en succesvol een bedrijf ook is, haar kapitaal en middelen zouden nog steeds beperkt zijn in het licht van zoveel en zo grote consumentensegmenten op de Chinese markt.

Zoals gemeld door Angela Zhang, Hoofd van de afdeling Business Intelligence, IQC-inzichten

Wilt u meer weten over hoe u de enorme voedselmarkt van China kunt segmenteren in de context van de opkomende alternatieve eiwitkans? Hoe precies richten op de niche-consumentengroep? Hoe positioneert u uw bedrijf om andere binnen- en buitenlandse branchegenoten te overtreffen? Bezoek een van de twee onderstaande websites voor ons laatste diepgaande onderzoek Chinese eiwitalternatieve markt – het volgende front in alternatieve eiwitten :

http://www.iqc-insights.com/subscribe.html

http://www.iqc-china.com/en/newsinfo.php?id=3150

Gevestigd in Sjanghai, IQC Insights is een onderzoeks- en analysebedrijf dat zich richt op zowel de traditionele dierlijke eiwitten in China als de opkomende eiwitalternatieven.

Hun missie is om klanten en partners exclusieve en betrouwbare analyses en marktinzichten te bieden om belangrijke trends en de drijvende krachten die de toekomst van China's dierlijke eiwit- en alternatieve eiwitmarkten vormgeven, te begeleiden en te informeren.